平平无奇的包装,小巧玲珑的分量,高不可攀的身价,成就了心狠手辣的雪糕刺客。也让无数人开始意识到,哈根达斯在超市里独占一整个冰柜,把贵字大大方方的写在脸上,用心是何其良苦。

2018年,雪糕贵族钟薛高横空出世,双十一当天,66元的“厄瓜多尔粉钻”带动了400万销量。曾有人断言这不过是昙花一现,但事实正好相反:钟薛高没有倒下,反倒是千千万万个钟薛高站起来了。

有钟薛高做开路先锋,其他雪糕涨起价来也就狂野了很多,定价超过20元的雪糕比比皆是,让“只有”40元一个球的哈根达斯都显得质朴了不少。

比如平民冷饮代表东北大板就和新品牌联名,推出20元定价的“童味”冰淇淋,时刻提醒人们童年回忆有多么珍贵。

6月中旬,赤水河畔的茅台国际大酒店内熙熙攘攘,远道而来的但斌、林园等众多茅粉,人手一支含有1毫升茅台原浆的茅台冰淇淋。当时,仅有贵州、陕西、江苏的消费者能在i茅台APP下单购买,上线元的茅台冰淇淋都显得平易近人了。而不知名雪糕动辄十几、二十几一支,就成了心狠手辣的“刺客”。小红书上,一边是教你如何保护钱包的经验贴,另一边“分享遇到的雪糕刺客,赢官方流量扶持”。

雪糕在中国一直是一个廉价消费品,行业格局也很稳定:和路雪、雀巢、哈根达斯等外资品牌占据了大部分10元以上的高端市场;蒙牛和伊利的冰激凌主打中端市场;区域性老牌冰淇淋企业如德氏、天冰以及大量中小型地方非公有制企业定位中低端。

但这种稳定的格局有一个前提:市场在不断扩容。也就是说,用户数量和购买频次的增加,可以抵消低廉定价“牺牲”的利润。过去20年,很多消费品的逻辑都是这样的。

另外,很多雪糕品牌本身是乳业大厂的边缘业务,没什么厂家动力。比如蒙牛和伊利主做乳业,雪糕这类冷饮业务的收入占比从来都没超过10%。

在这期间,雪糕价格虽然也有上涨,但主要驱动因素还是原材料成本的上涨。比如,2008年至2020年,牛奶、淡奶油等原材料成本价格持续上涨了80%[2],对应的雪糕均价也经历了三波上涨。

直到2018年,钟薛高推出66元的“厄瓜多尔粉钻”,号称原料来自厄瓜多尔的粉色可可,稀缺程度比肩钻石,成本40,爱买不买。有钟薛高的成功案例在前,一大批含泪赚30的贵族雪糕粉墨登场。

最近一轮雪糕价格的离谱涨幅,其实和当年喜茶与奈雪一鸣惊人的逻辑有点类似:在“新式茶饮”出现之前,奶茶的原材料不外乎植脂末和木薯粉,校门口小店里5元一杯,10块钱的快乐柠檬、CoCo俨然天花板。

随后,主打真奶+真茶+新鲜水果的新式茶饮出现,把购物中心里的DQ和哈根达斯打得找不着北。这也成为了很多新品牌消费升级的教科书:用更高成本的原材料与工艺提升产品品质,从而提高定价。

但两者的差别在于,新式茶饮的利润率并没有提高太多,雪糕刺客们却是一夜之间涨了十倍。

2018年,做雪糕的上海益民一厂被光明乳业收购,披露出的财务多个方面数据显示,益民一厂2018年前三季度的收入是1.11亿元,而净利润只有59万元。益民一厂的雪糕定价基本都没超过2元,结果就是一家几百人的工厂干一年,利润还不如一个大厂P8的税后收入。

在消费品里,雪糕是一个极其低频的品类,一是不能当饭吃,没有一点刚需属性;二是就算是刚需,也是夏天的刚需。从统计数据看,中国的人均雪糕消费量还不如酱油。

翻看伊利和蒙牛财报显而易见,谈冰激凌业务时提的最多的就是要战略升级,提升高端产品的销售和市场占有率。2015到2018年,伊利冷饮产品的雪糕平均出厂单价的格上涨幅达到29%[1],2021年,伊利冷饮业务同比增长16.28%。

波士顿咨询2015年调研时发现,哈根达斯赚走了行业70%的利润,一半的销售额都由中国市场贡献。考虑到中国人在雪糕上的消费远不如美国日本,哈根达斯能赚钱全因卖得贵。

另一方面,绝大部分雪糕的销售都来自超市、便利店这样的线下渠道,这些渠道也希望雪糕越贵越好。

上文提到的益民一厂曾在2018年发过一则公告,称旗下光明牌冷饮因为17年不涨价,渠道受阻正面临断供危机。翻译过来就是,渠道嫌益民一厂的雪糕太便宜,不想进货。

以零售价3元的苦咖啡为例,按8折定律大致倒推,批发商、经销商、厂家的出货价分别为2.4元、1.9元、1.5元。对全国600多万家小卖部的老板们来说,卖出去一箱(20支)苦咖啡才能挣12元,但只要有一个冤大头买了支钟薛高,这钱说不定就赚回来了。

2021年,伊利、和路雪、蒙牛、雀巢、八喜5家雪糕品牌占据了线%,剩下的市场还盘踞着东北大板、索菲亚、马迭尔这类区域性品牌。

一家便利店也就一两个冰柜,钟薛高们想要杀进线下渠道,用高价讨好渠道显然是最简单的办法。

于是,咸蛋黄、海盐、椰子......什么流行就用什么,换个材料、造型、名字,就又成了一款“重磅”新品。

深谙这一法则的文创雪糕是佼佼者。文创雪糕的代工厂可以在两周内画出40多张样稿,制作雪糕使用硅胶模具,含冷链物流成本只要6元,1万根起订,半天就可以生产完。只是照景点画瓢,就能卖出好几倍的价格。

曾经的畅销全国的大单品绿色心情、老冰棍相继被淘汰出局。所以哈根达斯很清楚,自己高贵的身份很大程度上是独占冰柜赋予的,那么对于群租冰柜的其他牌子来说,自然是谁价格高谁呆在最上面了。

目前,茅台冰淇淋只打算从现有的经销商里招揽“茅二代”开专卖店,一定要满足三个条件:保证金3000万;每年流水3500万以上;没有一点的犯罪记录。茅台冰淇淋不坑穷人,也不屑和传统雪糕品牌打擂台。

去年3月,哈根达斯和北京玉渊潭公园合作推出了樱花文创雪糕,一时名动京城。在这场合作里,哈根达斯既没出钱、也没出力,而是轻度“参与”了一下:提供产品作为原料,盖章认证,并不亲自下场制作。说白了,就是卖个品牌授权。

钟薛高创始人林盛也说过,钟薛高有意控制新品的销量,只用创新型产品拉新,业绩主力还是靠经典款。林盛认为,爆品是危险的,应该让人记住品牌本身而不是某款产品[4]。

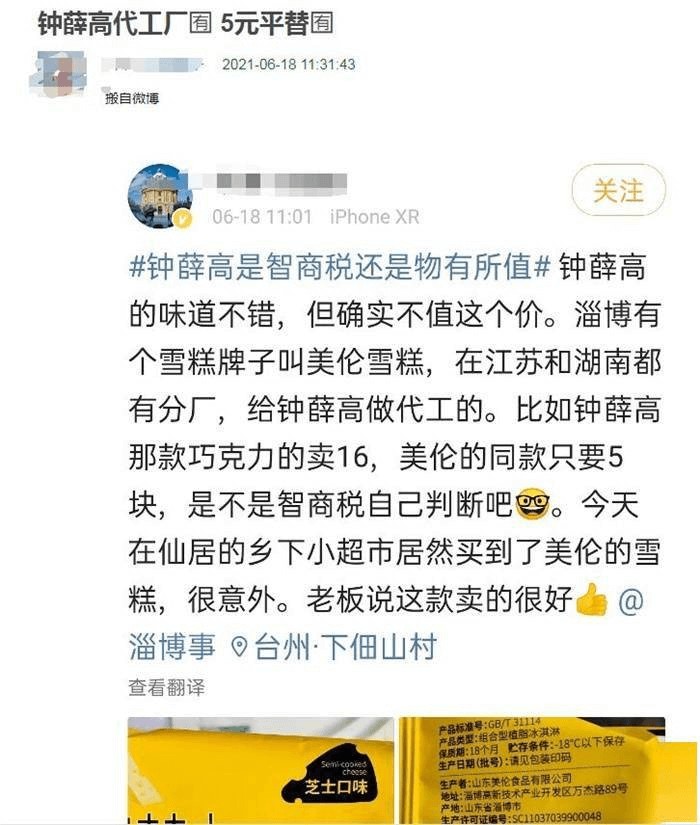

这个话是没问题的,但钟薛高的步子似乎迈的大了一点:曾有网友暗访钟薛高的代工厂,爆料同款巧克力雪糕只要5元,风味丝毫没有折扣,一时间舆论哗然。

风口浪尖中,创始人林盛亲自下场表态,网红之后,供应链是壁垒。也不了解这一个“壁垒”是指自建供应链,还是让代工厂的保安看严点。

对于任何想要做出溢价的品牌来说,供应链都是绕不开的一道槛。可口可乐在亚特兰大总部生产原浆,再运往全球各地的灌装厂装瓶。百年魔水能屹立不倒,神奇配方的故事居功至伟。

在国内,哈根达斯的专卖店和零售渠道都归通用磨坊运营。但在美国,那些冰柜里便宜的哈根达斯,都是雀巢产的。伊利在印尼投建单体最大的冰淇淋工厂,一期就花了8.6亿人民币,落成后可日产400万支冰淇淋。

比如奈雪前脚还在亏损,供应商田野股份后脚就准备上市。田野股份三年净赚1.1亿,而大客户奈雪去年还在亏损。

又比如完美日记、花西子和迪奥、兰蔻的背后都是科丝美诗,新消费浪潮推动代工厂四年收入翻了近三倍,而完美日记难见盈利曙光。

A股的餐饮研究员最喜欢说的一个词就是“行业格局”,也就是说在两三个寡头瓜分市场的格局形成前,分散的品牌在供应商面前没什么议价权,只有行业格局稳定,下游品牌才有向上游供应商压价的资本。

[5] 联合利华和路雪太仓“灯塔工厂”正式揭幕,中国市场将要讲出新故事,界面新闻